いざカードローンを利用しようと思っても「どの会社を選んでいいか分からない」という方も少なくないと思います。

カードローンの選び方は金利や融資スピード、その他サービスなど様々です。

この記事では人気のカードローンを徹底比較。低金利で信用性の高いおすすめのカードローンをご紹介します。

カードローンの選び方やメリット・デメリットも合わせて解説しますので、借り入れを考えている方は参考にしてください。

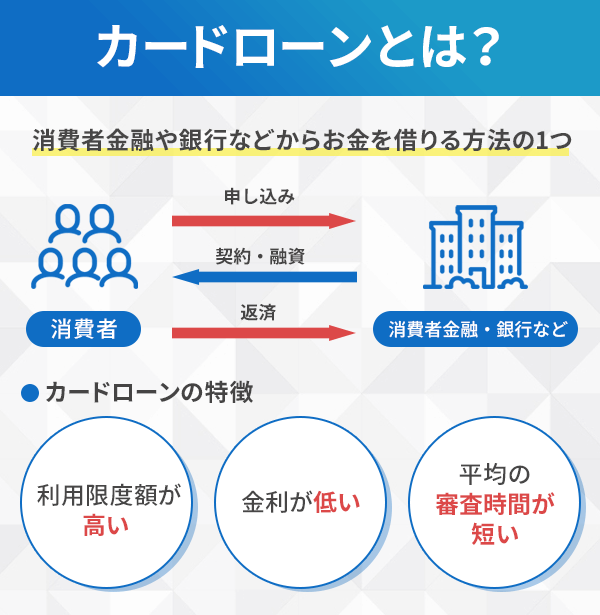

カードローンとは?

「カードローンは聞いたことあるけど、実際どういったサービスなの?」と詳しい内容について知らない方や「クレジットカードのキャッシングとどう違うの?」などの疑問をお持ちの方もいるのではないでしょうか。そこでまず、カードローンとは何かをご紹介します。

カードローンとは、消費者金融や銀行などからお金を借りる方法の一つです。ATMや銀行などで簡単に現金を引き出せるので、お手軽でとても便利なローンサービスといえます。

クレジットカードのキャッシングとほぼ同じような仕組みですが、違いは主に以下の3つです。

- 利用限度額が高い

- 金利が低い

- 平均の審査時間が短い

一度にまとまったお金が必要なときや、長期間借りたいとき、お金の準備が急ぎの場合にはクレジットカードのキャッシング機能よりもカードローンを選ぶのが良いでしょう。

また、返済のタイミングや返済方法も自由に選べるので自身のライフスタイルに合わせて柔軟に対応できます。一般的な銀行融資と比べ、自由度が高いのが特徴です。

カードローンおすすめ11選

ここからは、カードローンのおすすめ会社を紹介していきます。

今回紹介するおすすめのカードローン会社を比較表でまとめました。

| 会社名 | 三菱UFJ銀行カード ローン・バンクイック | アイフル | アコム | au PAY スマートローン | 楽天銀行スーパーローン | プロミス | レイクALSA | SMBCモビット | 三井住友銀行 カードローン | みずほ銀行カードローン | 千葉銀行カードローン |

| イメージ |  |  |  |  |  | ||||||

| 金利(実質年率) | 1.4%〜14.6% | 3.0%〜18.0% | 3.0%〜18.0% | 2.9%~18.0%※6 | 1.9%〜14.5% | 4.5%〜17.8% | 4.5%〜18.0% | 3.0%〜18.0% | 1.5%〜14.5% | 2.0%〜14.0% | 1.4〜14.8% |

| 利用限度額 | 800万円 | 800万円 | 800万円 | 1万円~100万円※8 | 最大800万円 | 500万円 | 500万円 | 800万円 | 10~800万円 | 800万円 | 800万 |

| 審査期間 | 最短即日 | 最短18分 ※4 | 最短20分 ※4 | 最短30分 ※4 | 最短当日 | 最短3分 ※4 | 最短15秒 | 最短30秒 ※4 | 最短当日 ※4 | 最短翌日 | 最短翌営業日 |

| 融資スピード | 最短翌日 | 最短18分 ※4 | 最短20分 ※4 | 最短即日 ※4 | 最短翌日 | 最短3分 ※4 | 最短60分 | 最短当日 ※4 | 最短当日 ※4 | 最短翌日 | 最短翌営業日 |

| WEB完結 | 可 ※3 | 可 | 可 | 可 | 可 | 可 | 可 | 可 | 可 ※7 | 可 | 可 |

| 申し込み条件 | ・満20歳以上65歳未満の国内に居住する個人のお客さま | ・20歳以上69歳以下 | ・20歳以上 | ・入会受付時、満20歳以上70歳以下 | ・20歳以上62歳以下 ※その他諸条件は公式HPを参照願います。 | ・18歳以上74歳以下 ※2 | ・20歳以上70歳以下 | ・20歳以上74歳以下 | ・満20歳以上満69歳以下 | ・20歳以上66 歳未満 | ・20歳以上65歳未満の安定した収入のある方 |

| 詳細 | 申し込む | 申し込む | 申し込む | 申し込む | 申し込む | 申し込む | 申し込む | 申し込む | 申し込む | 申し込む | 申し込む |

※スクロールできます

au PAY スマートローンの貸付条件はこちら

※1 事前審査結果ご確認後、本審査が必要となります。新規契約のご融資上限は、本審査により決定となります。

※2 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※3 お申し込みまではWEB完結

※4 お申し込み内容により、お手続きにお時間がかかる場合や、ご希望に添えない場合がございます。

※5 千葉県、茨城県、東京都、埼玉県、神奈川県一部

※6 2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)。審査に応じてお客さまごとに適用金利を決定。

※7 普通預金口座がない場合でも、本人確認をオンラインでされた場合WEB完結が可能。なお、ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物はありません。

※8 利用限度額はお客さまごとに当社所定の審査によりに決定します。 お客さまの状況によってはご希望に沿えない場合もございますのであらかじめご了承ください。

それぞれのカードローン会社について、詳しく解説していきます。

三菱UFJ銀行カードローン・バンクイック

三菱UFJ銀行カードローン・バンクイックは24時間いつでもどこでもスマホから申し込み可能で、お申し込みはWEB上で完結します。「忙しい」「パソコンを持っていない」という方でもスキマ時間に申し込めるのでお手軽ですよ。

また、三菱UFJ銀行の口座を持っていない方でも、新規で作る必要なく利用できます。「これ以上口座を増やしたくない」という方にもおすすめのサービスです。

借入・返済ともに提携コンビニATMと三菱UFJ銀行ATMが利用できるのでわざわざ銀行に行く必要もありません。ATMの手数料はいつでも無料。そのため返済以外にお金が必要になることもなく安心です。

三菱UFJ銀行カードローン・バンクイックの特徴

- 24時間申し込み可能

- 三菱UFJ銀行の口座不要

- 三菱UFJ銀行ATM、提携コンビニATM手数料無料

| 金利(実質年率) | 1.4%〜14.6% |

| 限度額 | 800万円 |

| 審査期間 | 最短即日 |

| 融資スピード | 最短翌日 |

| WEB完結 | 可 ※お申し込みまではWEB完結 |

| 申し込み条件 | ・満20歳以上65歳未満の国内に居住する個人のお客さま ・アコム㈱の保証を受けられる方 ・外国人のお客さまは永住許可を受けている方 ・安定した収入がある方 |

- 借入・返済方法

借入方法 ・提携コンビニATM

・三菱UFJ銀行ATM

・銀行振込

・インターネット振込返済方法 ・提携コンビニATM

・三菱UFJ銀行ATM

・自動振り替え

・銀行振込

銀行カードローンの中では審査が早め

銀行カードローンは消費者金融と違って比較的審査が厳しく融資までに時間がかかる傾向があります。バンクイックも同様で、即日融資には対応していません。しかし、最短で翌日には融資を受けられます。

消費者金融よりも金利が低く設定されていることを加味すると、低金利ですぐに借入ができる唯一無二の利点があります。借入をする上では金利は重要なポイントなので、低金利で早く借入がしたい人におすすめです。限度額も消費者金融と同額の800万円まで対応しているため、10万円以上借りたくなった場合でも引き続き借入ができるのもバンクイックの魅力です。

返済のサポートが充実している

バンクイックは返済のサポートが充実している特徴があります。返済シミュレーションにより、借入金額から返済にかかる日数、利率を入力すれば毎月いくら返済に充てればよいのかが分かります。さらに、返済期日の3営業日前にメールで通知するため、返済忘れを防ぐことができます。

最小返済額は月1,000円から可能で、毎月負担なく返済できるのも魅力です。さらに、口座引き落としによる返済もできて、引き落とし日の指定もできるので、メールをもらっても忘れてしまいそうで不安な人におすすめです。

29歳/男性(正社員)

年収:400万円以上600万円未満

借入額:200万円

消費者金融で2社から100万、50万、借りていた金額を借り換える為に利用しました。銀行系カードローンなので消費者金融よりも利息が多少低いです。昔、一度利用して解約後、もう一度契約しましたが、2回とも翌日には審査結果が出ていたので融資までのスピードは早い方だと思います。カードのデザインも個人的に良いと思います。一度、返済が遅れた時にコールセンターに電話して返済日の相談をしましたが親身になって相談に乗ってくれてありがたく思いました。

38歳/女性(正社員)

年収:200万円以上400万円未満

借入額:50万円

大手の銀行なので、安心して借りることができました。借り入れするときも審査が比較的早いのですぐに借りることができたのでよかったです。審査が通るか心配だったのですが、問題なく通ったのでほっとしました。また、銀行員の方も丁寧に説明をしてくれたので、安心して利用することができました。やはり、店舗があり、人とやりとりをして借り入れするのは安心感があるので、いいなと思いました。利息も高すぎるわけではないので、よかったです。

アイフル

アイフルのカードローンはWEBで完結する申し込みで、郵送物がありません。家族と同居している方で「家族に知られたくない」という方にも安心のサービスです。

また、スマホアプリを利用することでカードなしでコンビニATMの利用ができます。借入時・返済時どちらにも対応しており、「カードを見られたくない」「カードをよく忘れる」などという方にもおすすめです。

利用審査、審査後の融資ともに※最短18分のスピディーな対応を行っています。「早く融資を受けたい」と急いでいる方にもぴったりのサービスが満載です。

アイフルの特徴

- WEB申し込みで郵送物なし

- スマホアプリの利用でカード不要

- 審査も融資もスピーディーな※最短18分

※お申込の状況によってはご希望にそえない場合がございます。

| 金利(実質年率) | 3.0%〜18.0% |

| 限度額 | 800万円 |

| 審査期間 | ※最短18分 |

| 融資スピード | ※最短18分 |

| WEB完結 | 可 |

| 申し込み条件 | 20歳以上69歳以下の安定した収入のある方 |

- 借入・返済方法

借入方法 ・口座振込

・スマホアプリATM

・提携先ATM返済方法 ・口座振込

・スマホアプリATM

・提携先ATM

・コンビニ

最短18分で融資する

今すぐの借入を希望している場合、アイフルのWEB申し込みを利用しましょう。最短で18分で審査完了、融資を受けることができます。

さらに、24時間365日対応しているので、突然お金が必要になった場合でも利用可能です。

もちろん、必ず18分で対応してもらえるわけではありませんが、遅くなっても数時間程度なのでスピーディーです。電話やメールで審査の結果を伝えてもらって、契約となった場合はスマホアプリからセブン銀行ATMやローソン銀行ATMを利用すればすぐに借入ができます。

公式アプリ利用でアイフルカード不要

通常、消費者金融が提携しているATMを利用する際、発行されたカードを使って借り入れを行います。

しかしアイフルでは、アイフル公式アプリを利用すればQRコードを通してカードレス取引ができるので、すぐに借入ができます。また、カードを見られて借り入れがバレてしまうという心配もありません。

WEB完結で申し込みをすればアイフルカードを作らずに済むため、公式アプリを使ったカードレス取引を利用しましょう。

初回30日間は無利息で借り入れできる

アイフルは、初回利用30日間は無利息で借り入れ可能です。

例えば、借り入れ後30日以内に返済できれば、借り入れ金額のみ返済すればいいことになります。本サービスは、初回利用者限定となりますが、初めて利用する人にとってはありがたいですよね。

短期間のみお金を借り入れするケースでは、金利の低い銀行カードローンよりもアイフルの30日間無利息プランを利用した方が返済額は減ります。ただ、100万円など高額を30日間で返済するというのは、困難でしょう。少額融資の方にはメリットが大きいサービスを言えます。

32歳/男性(正社員)

年収:400万円以上600万円未満

借入額:30万円

申込みが簡単で審査もスピーディーで即日使用も可能です。お金の用意を急ぐ時にはかなり使えます。最初の30日は無利息期間が用意されています。ビギナーにとっては負担が軽減の嬉しさがあるこのキャンペーンは大きな魅力となりました。コンビニのATMで借り入れ、返済が出来るので、遠い銀行に行く手間なく、近場で事が済む手軽さも良かったです。パソコンで申し込みが終わるので、最後まで家族にバレずに使用できる点も良かったです。

34歳/女性(正社員)

年収:200万円以上400万円未満

借入額:30万円

すぐにお金が必要になったので、できるだけ早く審査が通るところが良いと思いアイフルを利用しました。アイフルは手続きさえすれば、すぐに審査が通ります。次の日にはお金を借りることができるので、急いでいる人にぴったりだと思いました。他のネット銀行に比べて金利が高めですが、少しだけお金が必要という人には便利なサービスです。

アコム

アコムの特徴

- 3秒診断で簡易診断ができる

- インターネット返済が可能

- 最高800万円の融資が受けられる

- 原則、在籍確認なし※

※電話での確認はせずに書面やご申告内容での確認を実施

| 金利(実質年率) | 3.0%〜18.0% |

| 限度額 | 800万円 |

| 審査期間 | ※最短20分 |

| 融資スピード | ※最短20分 |

| WEB完結 | 可 |

| 申し込み条件 | 20歳以上。安定した収入のある方 |

- 借入・返済方法

借入方法 ・口座振込

・店頭窓口

・アコムATM

・提携A T M返済方法 ・インターネット返済

・自動引き落とし

・店頭窓口

・アコムATM

・提携A T M

※アコムの当日契約の期限は21時までです。お申込時間や審査によりご希望に添えない場合がございます。

業界大手のひとつであるアコムは、公式サイト内に「3秒診断」のシステムが搭載されています。

「年齢」「年収(総支給額)」「カードローン他社の借入状況」の3点を入力するだけで借り入れできるか否かが表示されます。非常に簡易なものですが、学生や主婦の方の指標にもなるので不安な方は試してみる価値はあります。

簡易審査が問題なければ本審査を受けてみましょう。

また、アコムではインターネット返済に対応しているので家にいながら24時間好きなときに送金可能です。返済に対して腰が思い方にもおすすめです。

借入額は最高800万円です。「いますぐ○百万円必要!」という方でも、収入が安定して「信用情報」に問題ない場合は低金利で融資が受けられる可能性があります。

原則、電話による在籍確認もなし※となっていますので、職場に借り入れしていることがバレたくない方にもおすすめできるカードローンです。

※電話での確認はせずに書面やご申告内容での確認を実施

36歳/女性(パート・アルバイト)

年収:200万円未満

借入額:50万円

初めは借り入れた事がなかったので本当に借入ができるのか、自分にもできるのかとても不安だったが、大手の会社であること、多くの人が利用していると聞いていたので選んで利用しました。ネットで登録できたし、わたしにもあまり悩まず申請できたので安心したのを覚えています。また、周りにお金を借りているのがバレたらどうしようかと不安もありましたが、ネットで調べるとその心配もなかったので周りの目を気にしないで済むのも良かったです。

43歳/男性(正社員)

年収:400万円以上600万円未満

借入額:20万円

審査スピードが早く、即日で融資を受けられたのは、早急にお金が必要だったため大変助かりました。初回だったため30日間無利息で借りることが出来て、負担も少なかったです。返済もコンビニATMで出来るため手間も掛からずよかったです。電話対応も丁寧で流石大手だなと感じました。また在籍確認も会社名でなく、個人名でプライバシーに配慮されており、周囲にばれることなく借りることが出来ました。非常に好印象だったため、また必要があれば利用したいと思えるカードローンです。

au PAY スマートローン

au PAY スマートローンは、スマートフォン・パソコンでから申し込み可能でWEB完結することが出来ます。

au PAY 残高へのチャージが可能なので普段の決済でau PAY をお使いの方であれば、そのまま利用できますし、Pontaポイントをためることも可能。

最短30分審査(※2)としており、原則郵送物なしのカードレスのため、スマートフォンだけあれば申し込みが完結します。

au PAY スマートローンの特徴

- au PAY 残高にチャージ可能

- au PAY なら200円(税込)ごとに1Pontaポイント付与

- 実質年率 2.9%~18.0%※

- セブン銀行ATMで24時間いつでも借入、返済が可能

- 原則郵送物なし

| 金利(実質年率) | 2.9%~18.0%※ |

| 利用限度額 | 1万円~100万円※1 |

| 審査期間 | 最短30分※2 |

| 融資スピード | 最短即日※2 |

| WEB完結 | 可能 |

| 申し込み条件 | ・ご本人さま名義のau IDをお持ちのお客さま(法人契約でご利用のau IDではお申し込みいただけません) ・満20歳以上、70歳以下のお客さま ・ご本人さまに定期収入のある方 ・現住所が国内にある方 |

- 借入・返済方法

借入方法 ・スマホ、PCからご登録口座への振込依頼

・au PAY 残高にチャージ

・セブン銀行ATMでの現金出金※3返済方法 ・口座振替

・セブン銀行スマホATM

・指定口座へ振り込み

au PAY スマートローンの貸付条件はこちら

※ 2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)。審査に応じてお客さまごとに適用金利を決定。

※1 利用限度額はお客さまごとに当社所定の審査によりに決定します。 お客さまの状況によってはご希望に沿えない場合もございますのであらかじめご了承ください。

※2 お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※3 セブン銀行ATMのスマホによるご利用にはau PAY スマートローンアプリが必要となります。

au PAY との相性が良い

au PAY スマートローンで借り入れした分は、au PAY 残高にそのままチャージすることができます。

普段からau PAY をお使いの方であれば、いつものチャージと同じように使うことが出来ます。

au PAY の決済は利用額200円(税込)ごとに1Pontaポイントたまりますので、メインの決済アプリをau PAY としている方であれば振り込みやお金を移す手間が省けるでしょう。

au IDを持っているなら入力も簡単

申し込みにはau IDが必要になりますが、auのキャリアやサービスの利用があり、au ID発行済みの方であれば簡単な入力だけで借り入れ可能となるのも魅力です。

auのサービス利用していなくても借り入れは出来ますが、その際にはau IDをお持ちでない方は新規で作成いただく必要があります。

楽天銀行スーパーローン

楽天銀行スーパーローンの特徴

- 年会費・入会金0円

- インターネット返済が可能

- スマホ1つで申し込み、借入が完了

| 金利(実質年率) | 1.9%〜14.5% |

| 限度額 | 最大800万円 |

| 審査期間 | 最短当日 |

| 融資スピード | 最短翌日 |

| WEB完結 | 可能 |

| 申し込み条件 | ①満年齢20歳以上62歳以下の方(※1) ②日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) ③お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 ④楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方 (※2) ※1 但し、パート・アルバイトの方、及び専業主婦の方は60歳以下 ※2 楽天銀行が認めた場合は不要です |

- 借入・返済方法

借入方法 ・口座振込

・提携先ATM

・コンビニのマルチメディア端末返済方法 ・自動引き落とし

・提携先ATM

・インターネット返済

楽天市場で有名な楽天のグループ会社である楽天銀行が展開しているのが楽天銀行スーパーローン。

入会で楽天ポイントを受け取れる特典も実施しているため、獲得したポイントは1ポイント1円で利用できます。

返済方法には自動引き落とし、ATM、インターネット返済の3種類とシンプルです。家にいながら返済できますよ。申し込みから、借り入れまでもスマホで完結するシステムは忙しい方主婦の方にもおすすめです。

38歳/男性(正社員)

年収:600万円以上800万円未満

借入額:60万円

元々借入をする前から楽天銀行口座を持っていたので、申し込みから借入までが非常にスムーズでしたし、時間関係なく必要な時にいつでも借入ができるのでとても使い勝手が良かったです。金利に関しては若干高いようには感じましたが、24時間リアルタイムで借入が出来たり専用アプリの利便性の高さなどを考慮すると、その金利の高さは全く気にならなかったです。また、返済にかかる手数料も無料でしたし、楽天ユーザーだったので楽天ポイントが貰えたりなどお得も様々にあり満足でした。

56歳/女性(パート・アルバイト)

年収:200万円以上400万円未満

借入額:10万円

楽天銀行を利用している流れで楽天カードローンを良く利用しています。パートで働いている私でも楽天カードローンの審査に通過しましたから、審査はそれほど厳しくないと思います。返済金額が最小1000円なのがとてもありがたくて、毎月負担少なく返済することができるというのが魅力です。唯一のデメリットですが、今はそのデメリットはないのですが申し込み即日での借り入れができなかったです。銀行系のカードローンなので仕方ないですが即日融資に対応していれば最初の申し込みの時は助かったのになと思いました。

プロミス

業界大手のプロミスは現在、はじめて利用する方に限り30日間利息0円のサービスを行っています。少額の融資で金利が高く感じる場合も、期間内に返済してしまえばほぼ元金を返すだけです。どこよりもお得に借りられます。

また、インターネット返済やコンビニのマルチメディア端末など多彩な返済方法を用意。面倒に感じる返済も家にいながら行えます。申し込みもWEB完結で手軽なシステムも魅力です。

プロミスの特徴

- はじめての方は30日間無利息

- 多様な返済方法を用意している

- WEB完結可能。店舗も構えている

| 金利(実質年率) | 4.5%〜17.8% |

| 限度額 | 500万円 |

| 審査期間 | 最短3分※ |

| 融資スピード | 最短3分※ |

| WEB完結 | 可 |

| 申し込み条件 | 18歳以上74歳以下(※1)の安定した収入のある方(収入が年金のみの方はお申込いただけません。) |

- 借入・返済方法

借入方法 ・口座振込

・プロミスATM

・提携A T M返済方法 ・インターネット返済

・自動引落し

・プロミスATM

・提携先A T M

・コンビニのマルチメディア端末

・銀行振込

※お申込み時間や審査によりご希望に添えない場合がございます。

※1 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

最短3分※で本審査を完了できる

プロミスの特徴1つ目は、最短3分で本審査を完了できるところです。プロミスは、大手消費者金融の一つで、早い審査と対応が魅力の消費者金融カードローンです。

プロミスアプリを利用すればVポイントが貯まる

プロミスアプリを利用したり、毎月返済をしたりしていると、Vポイントが貯まるのもプロミスの特徴です。

初めて契約する人には500ポイント、Vポイントの申し込みをすれば追加で500ポイントのプレゼントがされるので、最大で1,000ポイント分獲得できます。

そして、利息200円ごとに1ポイント貯まるので、景品や他社のポイントに交換したり、買い物に使ったりできます。旅行が好きでマイレージを利用している人や、Vポイント投資に興味がある人も有効活用ができるので、Vポイントを貯めている人におすすめです。

初めて契約する場合30日間利息0円

プロミスを初めて利用する場合、30日間利息0円で借り入れ可能です。他社での利息0円サービスは契約日の翌日から適用されますが、プロミスは借入した日の翌日から利息0円が適用されます。

例えば、プロミスで10万円を借りたとして、30日以内に10万円を返済すれば、かかる利息は0円です。

非常にありがたいことが分かるでしょう。また、30日以内に追加融資を受けることも可能で、そちらも期間内であれば利息0円です。

38歳/男性(正社員)

年収:600万円以上800万円未満

借入額:80万円

返済手数料がかかる業者は多いですが、プロミスはコンビニのATMからでも返済手数料がかからないのでとても助かりました。また、他な消費者金融でも借入をしていたので、そのローンをプロミスでの借入と一本化できたのは非常に便利でしたし、金利も比較的低かったのでとても返済しやすかったです。サポート体制に関しても電話も繋がりやすくて丁寧でしたし、無理なく返済完了できたので満足でした。

22歳/男性(正社員)

年収:200万円以上400万円未満

借入額:35万円

ペースも均等で支払いに追われていた去年には大変救われた。フロントの人も優しく、話しやすい。今後支払いに追われている人がいたら是非とも勧めたいアプリローンであると私は思います。金利についてはおそらくどこも一緒だと思うし自己破産等で落ち込むようならまずは相談してほしいです。何よりもすぐさまお金を借りれたのが強みでした。

レイクALSA

レイクALSAの特徴

- はじめての方WEB申し込みで60日間無利息

- 驚愕の審査15秒、融資スピード60分

- 借入も返済もカードレスが可能

| 金利(実質年率) | 4.5%〜18.0% |

| 限度額 | 500万円 |

| 審査期間 | 最短15秒 |

| 融資スピード | 最短60分 |

| WEB完結 | 可 |

| 申し込み条件 | ・20歳以上70歳までの方 ・国内居住(日本の永住権)の方 |

- 借入・返済方法

借入方法 ・口座振込

・提携先ATM

・スマホアプリATM

・新生銀行カードローンATM返済方法 ・自動引落し

・銀行振込

・提携先ATM

・スマホアプリATM

・新生銀行カードローンATM

レイクALSAでははじめての利用でなおかつWEB申し込みをした方を対象に60日間の無利息キャンペーンを行っています。30日間の無利息キャンペーンが多いなかで倍の60日間は驚きです。「30日間で返せれるか分からない」という方でも60日間であれば返済できるのではないでしょうか。

また、審査に最短15秒、融資に最短60分は業界のなかでもかなりのスピード感です。「お金が早急に必要」という方の強い味方ですよ。借入・返済ともにレイクALSA公式アプリを使用することでカード不要で取引ができます。「カードをいつも忘れる」という方でもスマホ1つで借入・返済が可能なのは嬉しいですね。

28歳/男性(正社員)

年収:200万円以上400万円未満

借入額:35万円

自分は無人機を利用して契約しましたが即日での借り入れが可能でした。時間は少々掛かりました。まず身分証と収入証明関連の書類をコピー機の様な物に通して送るのですが、そこからしばらく待ちの時間があります。オペレーターと無人機の案内があるので手順に迷うことは無いですが一工程毎に確認が入り数分待たされるのでネット、もしくは人がいる店舗で契約をした方がスピーディーかなと思いました。審査の後は備え付けのATMから直ぐにお金を下ろせるので便利です。自分の場合は二ヶ月間の手数料無料サービスもあったので実質タダでお金を借りれました。またレイクアルサは銀行系の消費者金融なので安全性が少し高いと思います。

30歳/女性(契約社員)

年収:200万円以上400万円未満

借入額:5万円

土日に急にまとまった現金が必要になったので、WEB申込から最短60分で借り入れできるレイクALSAを選びました。電話申し込みなどだと抵抗がありますがスマホで簡単に申し込みができ、そのうえ一定期間無利息で借りることができるのが良かったです。Web申込みの場合は初回契約翌日から60日間無利息または初回契約翌日から5万円まで180日間無利息」から選択できるので、ちょうど5万円程度必要だった私は後者を選択しました。他の大手消費者金融と比べても180日無利息というのは長いと思うので少額の借り入れを考えているかたにはおすすめです。

SMBCモビット

SMBCモビットの特徴

- 電話、郵送物、カードなし

- コンビニでカードの受け取りができる

- Tポイントが貯められて使える

| 金利(実質年率) | 3.0%〜18.0% |

| 限度額 | 800万円 |

| 審査期間 | 最短30秒 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| 融資スピード | 即日融資可能 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| WEB完結 | 可 |

| 申し込み条件 | 20歳以上74歳以下の安定した収入のある方(収入が年金のみの方は不可) |

- 借入・返済方法

借入方法 ・口座振込

・提携先ATM

・スマホアプリATM返済方法 ・自動引き落とし

・提携先ATM

・スマホアプリATM

・銀行振込

・インターネット返済

・ポイント返済

SMBCモビットはWEB完結申込で電話なし、郵送物なし、カードなしを実現させました。利用者の煩わしさを排除しただけでなく、「郵送物によって家族にバレたくない」「カードを持ちたくない」という要望にも答えています。

また、クレジットカード機能のついたカードの発行も可能で、カード発行を望む方にはコンビニで受け取れるシステムを採用。郵送しないのでここでもプライバシーを尊重してくれますよ。

カードの利用では返済額の利息分200円で1ポイントのTポイントが貯まります。貯まったTポイントは1ポイント1円として返済にあててもOK。通常のTポイントとしても利用可能です。

30歳/女性(契約社員)

年収:200万円以上400万円未満

借入額:5万円

給料日前にまとまった金額が必要になりカードローンを比較していた際に、Tポイントが貯まることをメリットに感じたのと、Tカード プラス(SMBCモビット next)新規入会&利用キャンペーンの存在を知り申込しました。行動範囲内に多い三井住友銀行ATMで手数料無料だったので、借り入れや返済がしやすいです。ネットでの決済も可能ですので、時間を気にせず利用できるのがありがたいです。急な出費の際に助かりましたのでまた機会があれば利用します。

44歳/男性(正社員)

年収:200万円以上400万円未満

借入額:5万円

急な出費で現金が必要になったとき、銀行のカードローンに申し込もうと思ったら即日は無理でした。でも、モビットに申し込んだら、なんと30分ほどで審査が完了してそれからほどなくして指定の銀行口座にお金を振り込んでも羅うことができました。確かに銀行のカードローンよりはちょっとだけ金利は高いのですが、それでも微々たるものです。ほんのちょっとの差なのにモビットは即日、しかも申し込みから審査まで1時間もかからず融資してもらえたのですから、困ったときに頼りになるのはモビットだなと思いました。

三井住友銀行 カードローン

三井住友銀行 カードローンの特徴

- 審査回答は最短当日

- 三井住友銀行の普通預金口座がなくても申込可能

- インターネット返済が可能

- 消費者金融に比べて上限金利が低め

| 金利(実質年率) | 1.5%〜14.5% |

| 限度額 | 10~800万円 |

| 審査期間 | 最短当日(※1) |

| 融資スピード | 最短当日(※1) |

| WEB完結 | 可(※2) |

| 申し込み条件 | 満20歳以上満69歳以下 |

- 借入・返済方法

借入方法 ・カードレス(インターネット)※4

・三井住友銀行ATM※3

・提携先ATM※3返済方法 ・インターネット返済

・三井住友銀行ATM※3

・提携先ATM※3

・自動引き落とし

・銀行振込

※1 申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合がございます。

※2 普通預金口座がない場合でも、本人確認をオンラインでされた場合WEB完結が可能。なお、ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物はありません。

※3カードレスを選択の場合は(SMBCダイレクト)インターネットによるご利用となり、ATMはご利用いただけません。

※4 カードレスは三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限り可能です。

三井住友銀行カードローンは銀行ならではの金利で審査回答は最短当日※。

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

三井住友銀行の普通預金口座をお持ちでなくても申込が可能です。すでに三井住友銀行の普通預金口座を持っている方は新たにカードを取得する必要なく、お手持ちのキャッシュカードで借り入れができます。

返済はインターネットからでも可能なので「家から出たくない」そんな日が返済日でも心配ありません。

※インターネットでのご返済の場合は、三井住友銀行の普通預金口座を持っていて、SMBCダイレクトをご利用のお客様限定となります。

35歳/女性(パート・アルバイト)

年収:200万円未満

借入額:5万円

三井住友銀行カードローンにて、借入を行った事がありますが、すぐに借入が出来るところがとても助かりました。急遽、出費が必要な時に借入審査を依頼して、1日程度で審査も通過して借り入れする事ができました。とてもスムーズで、最寄りのコンビニATMなどで引き出すことが出来たのも良かったです。返済に関しても、毎月1,000円から返済ができるので、支出が多い月などには返済金額を調整出来るのも良かったところでした。

43歳/男性(正社員)

年収:600万円以上800万円未満

借入額:30万円

他に借入があったため、審査が通るか不安でしたが無事に通ることができました。支払いの期日が迫っていたため、まとまったお金が必要だったので、本当に助かりました。本当は借入をしたくはなかったのですが、どうしても借りるしかなかったので利用しました。金利が勿体無いので、お金ができてすぐに返済をしました。手続きに関してですが、わからないことがあったのでコールセンターに電話をしましたが、とても親切に対応していただけました。疑問が解消し、スムーズに契約をすることができました。

みずほ銀行カードローン

みずほ銀行カードローンの特徴

- WEB申し込み限定で最大30日間無利息

- みずほ銀行のキャッシュカードのまま利用できる

- みずほ銀行の住宅ローン利用で金利一律-0.5%

| 金利(実質年率) | 2.0%〜14.0% |

| 限度額 | 800万円 |

| 審査期間 | 最短翌日 |

| 融資スピード | 最短翌日 |

| WEB完結 | 可 |

| 申し込み条件 | ・20歳以上66 歳未満で継続的に安定した収入がある方 ・保証会社の保証を受けられる方 |

- 借入・返済方法

借入方法 ・みずほ銀行ATM

・提携先ATM

・みずほダイレクト(インターネット返済)返済方法 ・自動引き落とし

・みずほ銀行ATM

・提携先ATM

・みずほダイレクト(インターネット返済)

みずほ銀行カードローンでは、て期間限定でWEB申込・口座開設の条件で30日間無利息のキャンペーンを行っいます。

すでにみずほ銀行の口座を持っている方は、お手持ちのキャッシュカードで借入・返済が可能です。みずほダイレクトを利用したインターネット返済もできるので、今までの延長線でカードローンが利用できるイメージです。

また、みずほ銀行の住宅ローンを利用している方は提示された金利から一律-5%での借入ができます。みずほ銀行カードローンはみずほ銀行ユーザーにとっては嬉しいサービスが多いのが特徴的です。

28歳/男性(正社員)

年収:400万円以上600万円未満

借入額:100万円

お金がなくて急な出費が必要になり、利用しました。審査もすんなり通ることが出来て問題なく請求までに間に合うことが出来ました。家族や会社にもバレることなく利用出来て、無事返済することが出来ました。いつでも借りられることで精神的な余裕がだいぶ出来たので、無理のない範囲で借りることはオススメ出来るんではないかなって思います。急な出費にも対応出来ますし、ギリギリ足りないときとかにも利用することが出来るのでとても便利です。

30歳/女性(契約社員)

年収:200万円以上400万円未満

借入額:10万円

みずほ銀行カードローンのメリットの一つは限度額が比較的大きい点かと思います。銀行によっては上限が500万円程度までの場合もありますがみずほ銀行カードローンでは最高800万円まで可能です。大手銀行という点も安心材料になると思います。私はもともとみずほ銀行のネットバンキングを使っていたので金額条件はありますが書類提出することなく申込ができました。書類を用意する必要がないのは便利です。逆にもともとみずほ銀行に口座が無い方は口座を開設する必要があるので面倒に感じるかもしれません。

千葉銀行カードローン

千葉銀行カードローンの特徴

- 地域密着型のカードローン

- 最短即日の審査、融資が可能

- 提携先のATMで全国どこからでも借入・返済可能

| 金利(実質年率) | 1.4〜14.8% |

| 限度額 | 800万 |

| 審査期間 | 最短翌営業日 |

| 融資スピード | 最短翌営業日 |

| WEB完結 | 可 |

| 申し込み条件 | ・20歳以上65歳未満の安定した収入のある方 ・該当する地域に居住または勤めている方(千葉県、茨城県、東京都、埼玉県、神奈川県一部) |

- 借入・返済方法

借入方法 ・口座振込

・提携先ATM

・インターネット借入返済方法 ・自動引き落とし

・提携先ATM

・インターネット返済

千葉銀行カードローンは地方銀行のカードローンのため、借り入れできる地域が限定されています。

銀行系カードローンには珍しい、審査・融資が最短即日で可能です。「できるだけ金利を抑えたい!けど、はやく融資を受けたい!」という方におすすめのカードローンですよ。

住まいや職場によっては、申し込み条件外になる千葉銀行カードローンですが、提携先ATMであれば全国どこでも借入・返済が可能です。出張先や旅行先でも利用できるので、不便に感じることはないでしょう。

36歳/男性(正社員)

年収:400万円以上600万円未満

借入額:230万円

コンビニATMで借り入れすることが出来るので、急な入り用の時に重宝しています。10年前から何度もお世話になっていますが、金利の見直し等もこちらから言わずとも提案してくれますので、すごく有難いです。借り入れだと借金というカテゴリに入るので、少しネガティブになりがちですが、やむを得ない状況の時には本当に助かります。借りたら働いて返せばいいので、特に問題ないので、今後も引き続きお世話になるかと思います。

50歳/男性(正社員)

年収:600万円以上800万円未満

借入額:10万円

私は埼玉県在住ですが、千葉銀行のホームページから申し込みをするだけで審査を通過させることができました。身分証明書については、スマホで撮影して、画像データをホームページ上にアップロードすれば良かったので手続きが簡便でした。銀行のカードローン申し込み手続きはもっと煩雑だという先入観がありますが、そのようなことはなかったです。むしろ消費者金融なみの簡潔な手続きで済みますので、親しみが湧きました。審査を通過したあとは、ただちに千葉銀行の銀行口座にお金を入金してもらえたため、給料日前の金欠状態だった私は助かりました。

カードローン会社の選び方

カードローンの特徴についてご紹介しましたが「カードローン会社がたくさんありすぎて、どうやってローン会社を選べば良いのかわからない」と疑問の方に向けて、カードローン会社の選び方をご紹介します。

カードローンの選び方は下記のとおりです。

自身にぴったりのローン会社に出会えるよう、取捨選択を行いましょう。

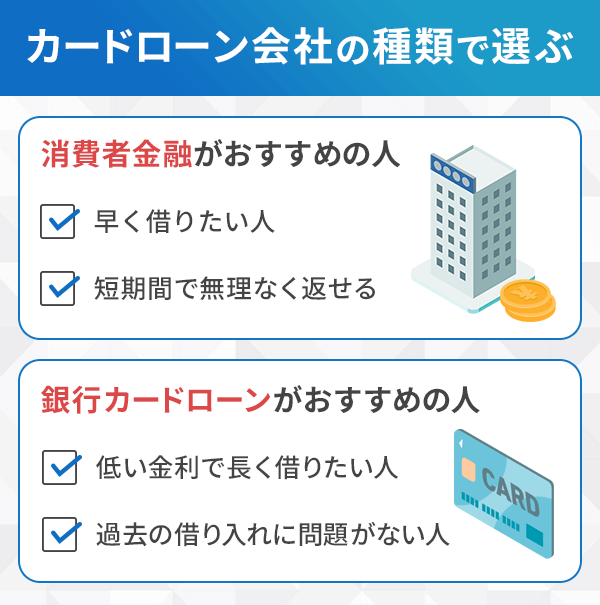

カードローン会社の種類で選ぶ

カードローン会社には3種類の会社が存在します。

今回はメジャーな消費者金融系と銀行カードローンの2種類に絞って選び方のご紹介をします。

- 消費者金融系

- 銀行カードローン

消費者金融系カードローン

消費者金融系のカードローン会社は個人への融資を目的とした融資事業者です。「貸金業法」に基づいて運営しているので、悪質な高金利や取立てなどは一切ありません。

消費者金融系のカードローンの特徴としては、申請・審査・融資までがスピーディーな点です。「申請から最短30分で審査完了・即日融資」という会社も少なくありません。

また、金利は各会社独自の設定ですが、相場は2.0〜18.0%です。10万円未満の融資をはじめて受ける方は、18%前後となることが多いでしょう。決して低い金利ではありませんが、消費者金融では「無利息キャンペーン」を行っている会社もあるので、上手に活用するようにしましょう。

- はじめての利用に限り30日間無利息

- WEB申し込みで15日間無利息

上記のようにキャンペーン内容はさまざまですが、期間内に返済できる方であればどんな低金利よりもお得に融資が受けられます。

銀行カードローン

銀行のカードローン会社の特徴はなんと言っても「金利」です。金利相場は年1.2〜14.6%と、消費者金融系・信販会社と比べても上限金利が低め。融資を受ける金額や期間を考えると利息分の金額の負担は少ないに越したことはありません。

しかし、だからこそ審査に関しては消費者金融系のカードローンよりも厳しいです。「信用情報」に不信感のある方や、良識のない方には融資してくれません。審査基準が厳しく、審査にも時間がかかることは少なくありません。

カードローン会社の種類の選び方まとめ

▼消費者金融系がおすすめ

- 早く借りたい

- 短期間で無理なく返せる

関連記事:消費者金融おすすめランキング【2024】人気のカードローンを比較!

▼銀行カードローンがおすすめ

- 低い金利で長く借りたい

- 過去の借り入れに問題がない

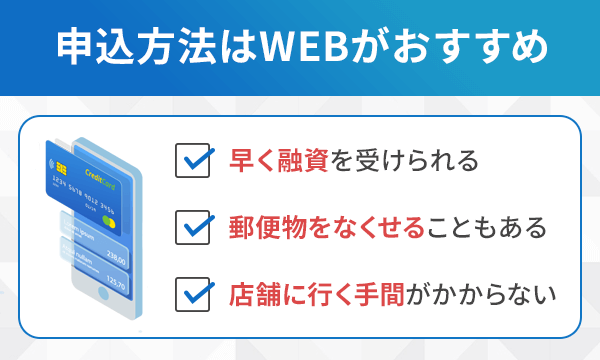

申し込み方法で選ぶ

カードローンには必ず申し込みが必要です。

申し込み方法は主に以下の5つです。

- WEB

- 電話

- 店舗窓口

- 郵送

- 無人契約機

最近ではほとんどのカードローン会社が申し込み手続きをWEB で完結できるシステムを導入しています。WEB完結することで、審査・融資のスピードが早くなる、郵便物が届かずに家族にバレないなどのメリットがあります。

「はやく融資を受けたい」「郵便物が届くのは避けたい」という方はWEBで完結するカードローン会社を選びましょう。

反対に、融資に関して不安・疑問のある方や、WEBの利用に抵抗がある方は店舗窓口を設置している会社を探してみてください。WEBで完結する時代だからこそ、店舗を構えていない会社もあるので事前にチェックしておく必要があります。

また「店舗まで行くのは面倒だけどWEBには疎い」という方や「契約内容を書面で残しておきたい」という方は、電話や郵送、無人契約機での申し込みが可能な会社を選びましょう。いずれにしても、自分にあった申し込み方法を用意している会社を選んでください。

▼WEB完結がおすすめ

- 早く融資を受けられる

- 郵便物をなくせることもある

- 店舗に行く手間がかからない

関連記事:【来店不要】WEB完結のおすすめカードローン10選

返済方法で選ぶ

カードローンはサービスを行う会社によって、返済方法が異なります。

主な返済方法は以下のとおりです。

- 自動振り込み

- 銀行振り込み

- 自社・提携ATM

- スマホアプリATM

- インターネット返済

- コンビニのマルチメディア端末

- 店頭窓口

それぞれの会社が平均4〜5個の方法を用意しており、利用者は自身のライフスタイルにあった返済方法を選択できます。しかし、実際にはもっと多岐にわたる返済方法があります。

「収入が入ってきたのに返済が面倒でなかなか足を運べずに利息が増えていく」と言いた事態が起こらないよう、各会社が提示している返済方法のなかに自身が無理なく返せる方法があるものを選びましょう。

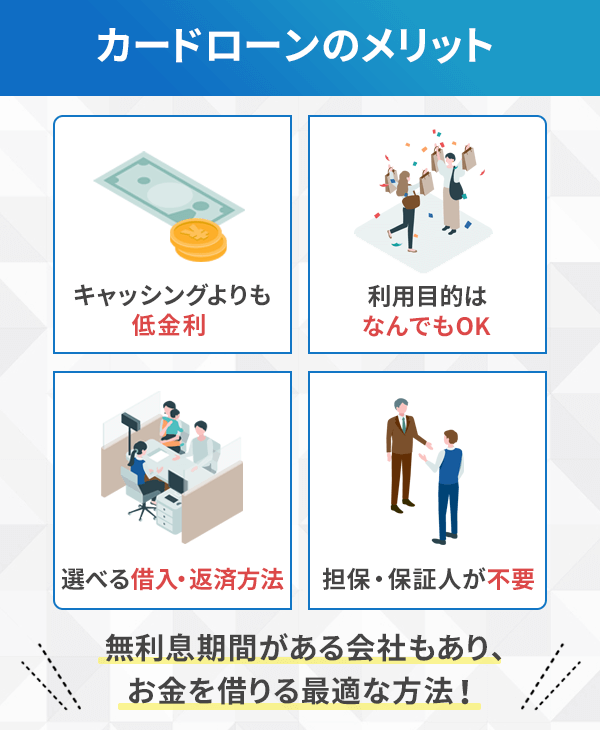

カードローン4つのメリット

クレジットカードのキャッシングサービスとの違いを理解したところで、次にカードローンを使用するメリットをご紹介します。

カードローンのメリットは、主に以下の4つがあります。

1つずつ詳しく見ていきましょう。

キャッシングよりも低金利で借りられる

カードローンは、以下の3種類に分かれます。

- 消費者金融のカードローン

- 銀行のカードローン

- 信販会社のカードローン

金利については多少の変動はありますが、クレジットのキャッシングサービスと比較するとどれも金利が低いのが特徴です。

| ローンの種類 | 金利相場 |

| キャッシング | 年12.0%〜18.0% |

| 銀行のカードローン | 年1.2〜14.6% |

| 消費者金融のカードローン | 年2.0〜18.0% |

| 信販会社のカードローン | 年4.4%〜18.0% |

個人に融資する消費者金融のカードローンでは「貸金業法」という法律で利用者が守られています。借入金額によって上限金利が定められているので、不当な金利を支払うことはありません。

また、消費者金融では独自の「無利息キャンペーン」を行っているところが多くあります。30日間無利息期間を設けるなど、早く返済できる方にとってはお得な内容です。ぜひチェックしてみましょう。

利用目的はなんでもOK

カードローンで借りたお金の利用目的は自由です。

住宅ローンや自動車ローンのように、名目がないので「生活費の足しにしたい」「旅行先で少し贅沢をしたい」「限定品を買いたい」などの理由でも、融資を断られることはありません。

「理由がしっかりしていないから借りられない」と悩むことなく、条件さえ満たせば気軽に借りられるのが特徴です。

事業性資金にはご利用いただけない会社もあるので、各HPをご確認ください。

選べる借入・返済方法

カードローンの借入方法は口座振替が多いものの「カードローン」という名前のとおり、提携先のコンビニATMなどでもカードを使って簡単に融資を受けられます。また、契約時に設定された利用限度額までなら、いつでも自由に引き出すことができ、自身のタイミングでの利用が可能です。

返済方法は複数の方法が用意されていることが多く、ATMはもちろんアプリを利用したカードレス返済に対応する会社も増えてきました。「カードを忘れた!」なんてときでも安心できるシステムです。インターネットで返済できるローン会社もあり、好きなときに好きな額を返せるのが魅力です。

担保・保証人が不要

カードローンは担保や保証人が不要なのため、気軽な融資が可能です。担保となる物がない方や少額を借りたい方も気負うことなく、融資の相談ができます。

アルバイトの学生やパートの主婦でも現金が借りられるのは大きなメリットでしょう。

また「保証人候補の方に声をかけて借入が知られる」といったリスクがないのも魅力です。「少し借りるだけだから周囲にバレたくない」という方にもおすすめです。

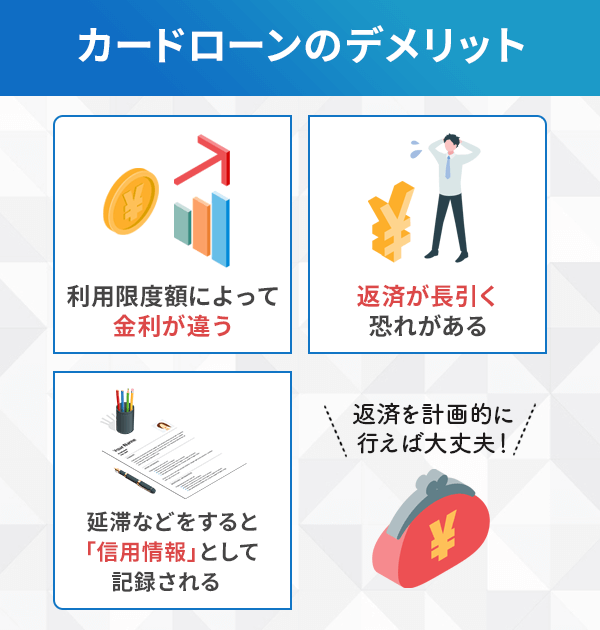

カードローン3つのデメリット

カードローンはメリットが多いものの、デメリットも存在します。しっかり理解して、上手に利用しましょう。

デメリットは主に3つです。

ぞれぞれ詳しく解説していきます。

利用限度額によって金利が違う

カードローン金利は「年4.5%〜17.8%」というように、大きな幅があります。

これは、融資額が大きい人ほど利息率が低く、融資額が小さい人ほど利息率が高いためです。アルバイトやパートの方でも気軽に借りられるカードローンですが、少額であればあるほど金利は高くなる傾向があります。

「気軽に借りられて利息が安いから」という理由で、少額を借りる場合には注意が必要です。

返済が長引く恐れがある

カードローンのメリットで記述したように、カードローンは契約時に設定された利用限度額までならいつでも自由に引き出すことができます。また、無理のない返済額で月々利用できますが、このメリット故に、返済期間が長引く恐れがあります。

「借りた○万を○月○日までに」というような返済期限が設けられているわけではないので、自身で期限を設定して返していく必要があります。「借りられるだけ借りよう」と考えていると知らない間に「利息分が膨れ上がっていた」なんて事態も考えられるので注意しましょう。

延滞などをすると「信用情報」として記録される

カードローンの申請情報や利用履歴などは信用情報機関に記録されます。ここで記録された「信用情報」はカードローンの返済に対しての延滞なども記録されてしまう場合もあるので、注意が必要です。

マイナスな印象を与える情報が記録されると、いくら返済可能な能力を持っていたとしても今後のすべてのローンの申し込みに不利になる可能性があります。「返済方法が簡単だから」とあなどることなく、計画的に返済を行いましょう。

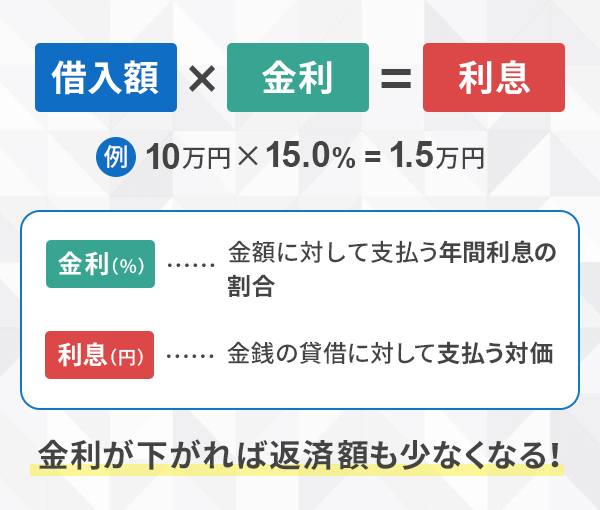

カードローンの金利とは?

カードローンは銀行または消費者金融にお金を一時的に借りる行為です。利息は、カードローン会社に支払う「お金のレンタル料」のようなもので、この利息の割合のことを金利と呼びます。

借りた元金に対する利息の割合のことを%(パーセンテージ)で示され、利用者は元金とともに支払う必要があります。

【例】金利(年利)15.0%で10万円を借りた場合

利息:10万円×15.0%=1万5,000円

合計支払額:元金10万円+利息1万5,000円=11万5,000円

利息が1万5,000円発生し、返済額は1年間10万円借りて11万5,000円ということになります。

利息と金利のほかに、似たような言葉で利子というものがありますが、利子は銀行や郵便貯金にお金を預けた際に支払われるお金のことを指します。

金利の上限は決められている

銀行カードローン・消費者金融系・信販会社の3種類のカードローン会社が存在しますが、どの会社にも融資に対する法律が適応されます。

- 利息制限法

- 出資法

- 貸金業法

また、上記の法律は事業者だけでなく個人間でも適応される法律です。

| 貸付金額 | 利息制限法に基づく上限金利 |

| 10万円未満 | 年20.00% |

| 10万円以上100万円未満 | 年18.00% |

| 100万円以上 | 年15.00% |

どの法律でも上限金利は年20.00%となっており、「利息制限法」に違反した場合には契約が無効となり、「出資法」に違反した金融業者は刑事罰を受けます。

それでも金利20.00%以上を提示する消費者金融を名乗る業者が存在します。違法に当たりますが、その業者は事業者登録を行っていない場合が多いです。いわゆる「闇金」と言われる業者ですので、間違っても利用しないようにしましょう。

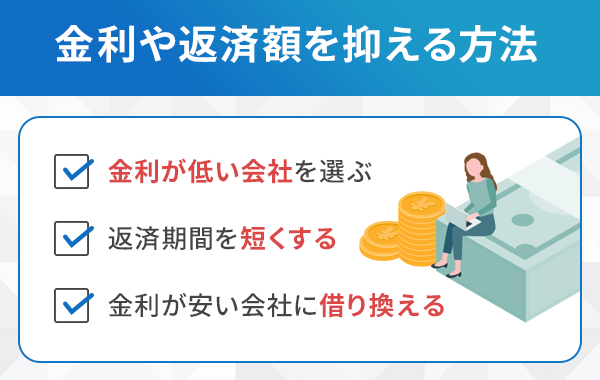

カードローンの金利を下げる3つのコツ

カードローンの金利は各会社によって決まっているので「直談判」のような形では下げられません。

しかし、実際に支払う利息を減らす方法はあるのでご紹介していきます。

それぞれ詳しく解説していきます。

金利が安い会社を選ぶ

すでに提示されている金利を下げることはできませんが、そのなかで低い金利を選ぶことは可能です。銀行カードローンと消費者金融系カードローンで大きな差があったように、比較してみて安いものを選びましょう。

それぞれの金利は公式サイト内で公表されているので、チェックしてみてください。ただし、金利が低ければ低いほどデイユース 審査が厳しくなるので急いでいる方は消費者金融系カードローンの審査を検討することをおすすめします。

繰上げ返済で返済期間を短くする

支払う利息を安くする方法として、繰上げ返済をして返済期間を短くする方法が考えられます。

返済期間を短くすることで利息を払う期間が短くなり総合的に安くなるほかに、毎月の返済額に加えてプラスで返済することで支払った金額全てが元金にあてられます。

利息を払うために毎月返済するのではなく、元金を一気に返済することで返済期間も短縮されますよ。

金利が安い会社に借り換える

すでに利用しているカードローン会社よりも金利の低い会社へ借り換えることで、支払う利息が減ります。

借り換えの手順としては以下のとおりです。

- 利用しているローンより金利が安い会社に申し込み

- 審査通過後、融資を受けて以前のローンを完済

- 新たなカードローン会社に返済開始

手続きは面倒ですが、借り換えることで毎月の返済額が減るケースもあるので「利息の負担が大きい」と感じる方は試してみてください。

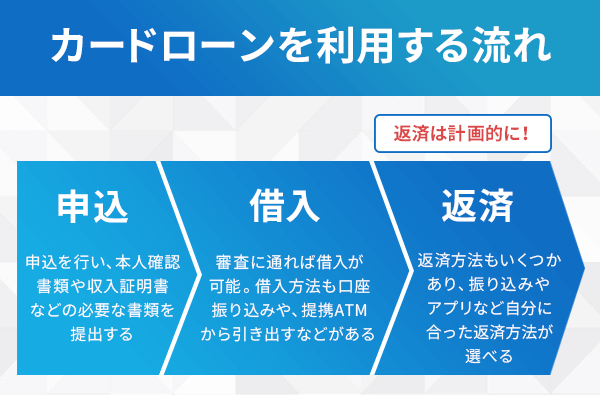

カードローンの利用(申込・借入・返済)の流れ

それでは、カードローン利用の流れを詳しくご紹介します。

主な流れは以下の3工程です。

- 申込

- 借入

- 返済

利用前に大まかな流れをつかんで、無理のない返済が可能な借入を行いましょう。

カードローン会社に申し込み

まずは、希望するカードローン会社に申し込みを行います。

「カードローン会社の選び方」でもご紹介した5つの方法のなかから自身のライフスタイルにあった方法で申し込みましょう。

- WEB

- 電話

- 店舗窓口

- 郵送

- 無人契約機

カードローンの申し込みに担保や保証人は不要ですが、いくつか用意しておくものがあるので事前に用意しておくとスムーズです。

▼用意しておく書類など

- 本人確認書類

- 収入証明書類

- 銀行カードローンの場合、該当する通帳やキャッシュカードなど

どの会社でも「本人確認書類」の提出は必須なので、準備しておきましょう

「収入証明書類」に関しては、

- 1つの会社から50万円以上の融資を受ける

- 複数の会社から100万円以上の融資を受ける

といった場合に必要なのです。準備には少し時間がかかるので、事前に準備しておく必要があります。

また、収入証明書が不要な場合も返済能力があるか否かの審査において、職場への「在籍確認」がある場合があります。

これはカードローン会社の担当が職場へ電話をかけて確認する作業です。利用者の中には「職場に知られたくない」という方もいるはずです。その場合は以下のような業者を見つけてみましょう。

- 電話での在籍確認を行わない

- カードローン担当者の名前を名乗るだけで会社名を名乗らない

利用者に対して配慮を行っている業者は多いので調べてみてください。

審査通過後に借り入れ

申し込み後、無事に審査が通れば借り入れです。

融資までの時間は最短30分や2.3日要する業者などさまざまです。

カードローンの借入方法は主に以下の3つ。

- 口座振込

- 提携先・自社ATM

- 店舗窓口

口座振込は自身の口座に振り込んでもらう一般的な方法です。カードの発行がなされていれば、コンビニに設置されている提携先のATMからのでも引き落としが可能なので便利ですよ。

なかにはアプリを利用することで、カードレスでATMを利用できるシステムを完備している会社もあります。カードが自宅に届くのを待つ必要がないので、急いでいる方にもおすすめです。

店頭窓口で申し込み・申請通過した場合はそのまま現金で融資を受ける場合もあります。

収入が入ったら返済

借入のあと、まとまった収入が入れば返済を行います。

返済方法は「カードローン会社の選び方」でもご紹介した以下の方法です。

- 自動振り込み

- 銀行振り込み

- 自社・提携ATM

- スマホアプリATM

- インターネット返済

- コンビニのマルチメディア端末

- 店頭窓口

借りやすくて返しやすいカードローンだからこそ、「いつでも返しに行ける」と思い、借りすぎて返済を後まわしにしてしまう場合があります。返済を延滞してしまうと今後のさまざまなローンに響いてしまうので、計画的に返済していきましょう。

カードローンのよくある質問

カードローンに関するよくある質問に回答していきます。

カードローンの返済が遅れると、信用情報に傷が付いてしまいます。

信用情報が傷つくと様々なデメリットが生じてしまいます。

例えばカードローンで再度借り入れができなくなる、クレジットカードが作れなくなる、住宅ローンなどのローンが組めなくなるなどです。

信用情報に傷が付かないように、返済期限は必ず守るようにしましょう。

カードローンは保証人や担保不要でお金を借りられます。

条件としては、現在働いていて収入があり、融資された金額を返せるだけの能力があることです。

また、過去にローンを滞納していないことも必須条件です。

これらの条件さえ満たしてれば、信用があるためカードローンでお金を借りることが出来ます。

審査が甘いカードローン会社はありません。

なぜなら、しっかり審査をせずに貸すと、貸し倒れのリスクが高くなるからです。

審査では返済能力があるのか確認されます。

まとめ

今回はカードローンについて、特徴や選び方、カードローンのおすすめについてご紹介しました。

カードローンと似たようなサービスのクレジットカードのキャッシング。両者を比較してみると、申し込みから審査・融資までもスピーディーといった魅力がカードローンにはありました。利用の目的も自由なカードローンは気軽に利用できます。

また、少額の融資を受ける場合も無利息キャンペーンなどを上手に利用すればお得に利用できますよ。

気軽に借りて、無理なくゆっくり返していきたい方にとってカードローンはピッタリです。自身にあったカードローン会社を見つけて利用してみてください。

▼カードローン関連記事

- 消費者金融おすすめランキング【2021】人気のカードローンを比較!

- 【10社金利比較】銀行カードローンおすすめ10選

- 【女性向け】おすすめカードローン10選!レディースローンの特徴を解説!

- 低金利カードローン10選|金利を比較しておすすめを紹介!

※本記事の内容は、本記事内で紹介されている商品・サービス等を提供する企業等の意見を代表するものではありません。

※本記事に掲載している情報は、可能な限り正確な情報となるよう努めておりますが、内容の正確性や安全性を保証するものではありません。

※本記事の内容は作成日または更新日現在のものです。本記事の作成日または更新日以後に、本記事で紹介している商品・サービスの内容が変更されている場合があります。

※本記事に掲載されているカードローン等のローン商品に関するご質問、お問い合わせにはお答えすることができません。各金融機関へ直接お問い合わせ頂きますようお願いいたします。

※カードローンのご利用は計画的に。お借り入れ条件をご確認のうえ、借りすぎに注意しましょう。